Trump greift nach der Zentralbank

(mit Volker Carus & Christian Vartian)

Die meisten der Investoren werden schon mitbekommen haben das der aktuelle US-Präsident versucht nach der Zentralbank zu greifen, in dem er versucht ihm mißliebige Boardmitglieder zu entfernen und vornehmlich sogenannte "Schwalben" mehrheitlich zu installieren.

"Schwarz/Weiss gibt es eben nur in der Labortheorie, nie in der Praxis!" VC

Welche Auswirkungen und Quereffekte dies haben kann, ist eines der Themen die wir in diesem Podcast behandeln. Starten tun wir hierbei mit einem Abriß der einzelnen Geldmengenaggregate und wer für welche verantwortlich ist. Was einige überraschen dürfte ist, dass wir mit der Kritik und vielfachen Falschinformationen aufräumen, welche die Geldpolitik der Zentralbanken im Zuge der Covid19-Pandemie betrifft.

Christian Vartian beschreibt hierbei auch, in seiner unnachahmlichen Art und Weise den "Dritten Weg", den die US-Regierung gehen könnte ...

Wieso u.U. große Wettbewerbsfähigkeit für ein Land/politischen Wirtschaftsraum auf der anderen Seite zum Hemmschuh werden kann. Ein Blick in die Geschichte und praktische Vergleiche zwischen der Banque de France und der FED erhellen den wissbegierigen Zuhörer und "Studenten".

"... was Zentralbanken nicht sein sollten, ... sind Unabhängigkeit von der Leistungsbilanz." CV

Plötzlich gibt es einen neuen Begriff: "Endabwertung"

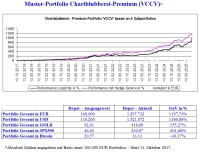

... und jetzt wird es richtig spooky, weil wir plötzlich in eine Welt eintauchen in der ein QE u.U. gar nicht notwendig ist und ganz plötzlich versteht jeder warum die USA (übrigens nicht erst seit gestern!!!, wie das sämtliche hocharroganten Influencer glauben mögen und publizieren), so extrem Crypto-freundlich sind! (anbei nur 3 kurze Titelzeilen aus dem Crypto Investment Service)

"... ja, notfalls ja, haste wenigstens einen Käufer "gefunden" ... und zwar nicht die FED ..." VCCV

"... das ist dann aber Staatsfinanzierung durch eine 2. Zentralbank,... aber intelligent." VCCV

"... dann wirkt das aber nicht hyperinflationär, ... tuts ja auch nicht." VCCV

"wenn man es nicht ganz falsch macht, wird uns das Geraffel noch länger erhalten bleiben." CV

weiterlesen