Die „Seltene Erde“ des Westens

(mit Volker Carus & Christian Vartian)

„Ich bin kein Silber-Fan, aber ein Silber-Experte.

Ich liebe es nicht heiß und innig, weil ich mich auskenne mit dem Zeug.“ — Christian Vartian

In dieser Folge beleuchten wir den Silbermarkt in einer speziellen Breite und Tiefe:

den aktuellen Silber-Hype, seine realen Auslöser, die Struktur der Märkte, die Logik der Akteure – und wir räumen mit einer Reihe populärer YouTube-Narrative auf, die mit der Realität wenig zu tun haben.

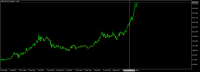

1. Aktuelle Ausgangslage

Die Edelmetall-Rally ist da – doch bei Silber ist entscheidend warum.

Was wir derzeit erleben, ist kein spekulatives Strohfeuer, sondern die Folge einer Rückkehr ernsthafter Investitionen in elektrische Energie- und Infrastrukturprojekte. Silber bleibt dabei, physikalisch wie ökonomisch, der beste natürliche elektrische Leiter der Welt.

Entgegen der weit verbreiteten Erzählung wurde die aktuelle Bewegung nicht primär durch den physischen Markt, sondern durch den Future-Markt ausgelöst.

Christian erklärt im Detail, wie diese Dynamik entstanden ist – und warum viele gängige Erklärungen zu kurz greifen und/oder schlichtweg falsch sind.

Ein zentraler Punkt ist dabei das Zusammenspiel der Handelsplätze London, New York und Shanghai sowie die oft missverstandene Tatsache, dass es keine „unendlichen“ Futures gibt.

2. Wie geht es weiter? – Der Ausblick

Sind Silberminen die neuen Gelddruckmaschinen? Nicht automatisch – aber ihre Rolle verändert sich.

Ein entscheidender Faktor: Der neue Nachfrager ist nicht preissensibel.

Silber ist kein klassisches einzelnes Schürfprodukt, sondern größtenteils Beiprodukt anderer Bergbauprozesse.

„Silber – das Energie-Metall.“ — Christian Vartian

„Silber ist kein A-Material.“ — Christian Vartian

Wir analysieren außerdem, warum die CME die Margins auf Silber erhöht hat und was das über die Marktstruktur aussagt.

„Je geringer das Volumen am Future-Markt wird, desto stärker sinkt auch die Marginalität.“ — Christian Vartian

3. Die Logik der Portfolio-Manager

Professionelle Marktteilnehmer denken nicht primär in Dollarpreisen, sondern in Relationen – insbesondere in der Gold-Silber-Ratio.

- 1:50 als aktueller Normalzustand?

- 1:30 als realistisches Szenario?

- 1:15 als Illusion?

- Verändert sich die Rolle der Minen?

- Beginnen Nationalbanken, strategische Silberreserven aufzubauen?

Christian und Volker gehen hier bewusst in medias res und beleuchten eine Perspektive, die sonst kaum thematisiert wird.

Klar ist:

Silber ist kein monetäres Metall mehr – und Silber ist nicht Gold, schon allein aufgrund von Logistik, Lagerung und industrieller Nutzung.

4. China – der Flaschenhals und westliche Energie-Manager

Die Raffinerie-Industrie im Westen ist schnell ausbaubar und stellt langfristig kein strukturelles Problem dar.

Ganz anders sieht es bei der Qualität des Energie-Managements aus.

Wir sprechen offen über die kolossale Inkompetenz westlicher Energie- und Tech-Manager – ein Symptom einer dekadenten Systemlogik, die reale Material- und Lieferkettenrisiken jahrelang ignoriert hat.

China wird dabei weniger als Gegner, sondern als strategischer Engpass analysiert.

5. Silber vs. andere Metalle

Zum Abschluss ordnen wir die aktuelle und potentielle Silber-Performance im Kontext anderer Industriemetalle ein:

- Nickel und seine strukturellen Besonderheiten

- Die Denkweise echter Metall-Portfolio-Manager

- Silber im Vergleich zu Platin

Keine Mythen, keine Ideologie – sondern Material, Märkte und Mechanik.

Ein Podcast für alle, die den Silbermarkt nicht romantisieren, sondern verstehen wollen.