Eine nachdenkliche Party

Geburtstags-Podcast

(mit Volker Carus & Christian Vartian)

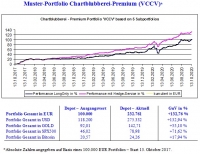

Zahlungsmittel und Hardassets haben wir geschlagen und selbst die Highflyer unter den Indizes haben wir weit hinter uns gelassen. Nicht nur nominal sind unsere Kunden und wir reicher geworden, sondern auch in der Substanz haben wir erheblich zugelegt und haben einiges an echten, realen Stücken mehr als noch vor 1 Jahr.

Das Premium Portfolio feierte seinen 3. Geburstag.

Zeit und Gelegenheit für uns bei einem Glas Whisky und einer Zigarre Rückschau zu halten.

Wir wären aber nicht wir, wenn wir uns auf Nabelschau konzentrieren würden und so wird dieser Podcast auch wieder zu einer Lehrstunde in:

- Geschichte,

- Markttechnik,

- Portfoliobau und

- Geldtheorie

Was unterscheidet unser Portfolio von faktisch allen anderen Portfolios die wir kennen?

Welche Fehler sind beim Anwender (Investor) zwingend zu vermeiden!

Worauf kommt es bei der Politik in Zukunft an und wie muss man als Investor darauf reagieren?

Die zweidimensionale Wachstumsstrategie:

Man versteht unser Portfolio, wenn man den alten Westen versteht. Unser Portfolio ist Multi-Radikal.

Diese Radikalität im Wachstum verdeutlicht Christian anhand eines konkreten Asset Beispieles; der Google Aktie.

Hierbei wird deutlich, das die Readikalität des Portfoliobaus, die Grundlage für ein expotentielles Wachstum gelegt hat.

Einige wichtige Stichpunkte zu Themen wir in dem Zusammenhang behandelt haben:

- Das Wesen von Zahlungsmitteln

- Inflation gehört zur Menschheitsgeschichte

- Die Lüge von der Schuldentilgung

- Der Turbo, unser Subportfolio C

- Was hat die gute alte Kneipkur mit Portfolios zu tun?

Strategische Gegenkorrelationen:

Das Geheimnis eines stetig steigenden Portfolios (aufwärts immer, rückwärts nimmer), konkret erklärt.

- die magische Hand

- ich muss wissen wann was passiert

- wie man z.B. auch den Nasdaq um 100% outperformed

- Manchmal schlagen die Minen zurück.

- Warum einzelne Assets immer im Minus sein müssen.

- kundenspezifische Spezial Portfolios

Vermögenssicherheit:

- die Sicherheit steigt jeden Monat an

- Immobilien Investment vs. Portfolio Investment

- welche Kunden Christian definitiv nicht haben will

- Der beste Schutz für die persönliche Freiheit

Die großen Irrtümer der allgemein publizierten Geldwerttheorie:

- Zahlungsmittel

- Schuldentilgung im Schuldgeldsystem

"Genau das was ein kluges Portfolio tun soll, tut es auch.

Es steigt weiter, wenn es steigt, als es sinkt, wenn es sinkt."